O Banco Central alerta sobre o “limite efetivo mínimo” para taxas de juros, aparentemente definido como um nível abaixo do qual a redução da Selic causaria encarecimento do dólar e piora do balanço de empresas devedoras em moeda estrangeira, ocasionando queda em emprego e investimento, portanto da inflação. Mostramos que, pelo contrário, como regra, o dólar mais alto melhora os balanços, incentivando a atividade por este canal.

Na ata de sua última reunião, o Comitê de Política Monetária (Copom) levantou a questão da existência de um “limite efetivo mínimo” para a taxa básica de juros brasileira, que, concretamente, à luz da promessa expressa no mesmo documento quanto a promover “um último ajuste, não maior do que o atual [0,75%], para complementar o grau de estímulo necessário”, foi identificado como 2,25% ao ano.

Embora a ata mencione a possibilidade de reduções além desse nível serem “acompanhadas de instabilidade nos mercados financeiros e preços de ativos”, não houve aprofundamento maior do tema. Segundo, porém, a imprensa especializada em vocalizar o pensamento de membros do comitê, tal limite seria alcançado “quando os juros chegam a um patamar em que, passando dele, começam a ter efeitos contrários ao esperado na inflação”, ou seja, a queda de juros faria a inflação cair ainda mais, ao invés de se aproximar da meta.

Leia mais de Alexandre Schwartsman

Há um limite para a Selic?

E daí?

Sísifo

O mecanismo para o efeito Selic no País das Maravilhas se daria pela interação entre a taxa de juros, o dólar e o balanço das empresas. A redução da taxa básica para níveis inferiores à soma do juro americano (hoje perto de zero) com o risco-país poderia levar ao aumento mais vigoroso do dólar, “uma ameaça para o balanço de empresas endividadas em dólares – e um risco para a estabilidade financeira”, o que reduziria o investimento e o emprego, trazendo a inflação ainda mais para baixo.

O argumento faz sentido, exceto por não encontrar qualquer correspondência com os dados. Ao contrário, números do próprio BC sugerem que dificilmente a desvalorização da moeda nacional face ao dólar teria um efeito negativo generalizado sobre as empresas brasileiras, basicamente porque estas têm, como veremos, mais ativos do que passivos em moeda estrangeira, ou seja, como regra o dólar mais forte melhora o balanço de tais empresas.

Os números provêm do relatório sobre a Posição Internacional de Investimento (PII) do país, que contabiliza tanto ativos de residentes contra o resto do mundo, quanto seu passivo. Ativos e passivos, note-se, englobam não apenas instrumentos de dívida, mas também (e crucialmente) posições relativas a investimentos em ações, seja na categoria investimento direto (que normalmente envolve o controle acionário de uma empresa), seja como investimento em portfólio, tipicamente em bolsas de valores.

Para tornar tal definição um pouco mais concreta, o PII contabiliza como passivo de uma dada empresa não apenas quanto ela deve a credores não-residentes (dívida externa), mas também quanto do seu capital próprio pertence a investidores não-residentes. Este dado é essencial se lembrarmos que nos últimos 10 anos houve ingresso (incluindo lucros reinvestidos) de pouco mais de US$ 590 bilhões no país a título de “participação no capital”, aos quais se somam ao menos US$ 20 bilhões de investimentos líquidos de portfólio em ações no mesmo período. Vale dizer, houve aumento de US$ 610 bilhões nos direitos de não-residentes quanto aos lucros gerados por empresas brasileiras.

O PII traz não apenas uma abertura mais detalhadas quanto às fontes de financiamento externo do país (seus passivos) e suas aplicações no exterior (ativos), mas distingue também entre o setor público (no caso, governo geral e Banco Central) e o setor privado (todo o resto).

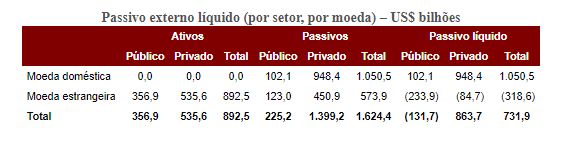

É possível, portanto, estimar não apenas o passivo externo líquido de cada setor, mas também aproximar de maneira bastante razoável quanto deste passivo líquido representa em termos de exposição às variações do dólar, a preocupação expressa pelo BC com relação à inversão dos efeitos dos juros sobre a atividade e inflação.

Do lado dos ativos (US$ 892 bilhões), noto em primeiro lugar que não há direitos de brasileiros contra não-residentes expressos em moeda nacional (ninguém nos deve em reais). O setor público tinha em dezembro de 2019 ativos equivalentes a US$ 357 bilhões, correspondentes principalmente às reservas internacionais de propriedade do Banco Central.

Já o setor privado detinha US$ 536 bilhões em ativos denominados em moeda estrangeira, dos quais US$ 400 bilhões em investimentos diretos (no caso US$ 373 bilhões em participação no capital e US$ 27 bilhões em operações intercompanhia), US$ 50 bilhões em investimento de portfólio e US$ 85 bilhões em investimentos diversos (financiamento comercial, empréstimos, moeda e depósitos, derivativos, etc.).

O passivo externo (US$ 1,6 trilhão) supera em muito o ativo, reflexo de anos de déficits nas contas externas. Todavia, apenas 35% deste passivo, US$ 574 bilhões, está denominado em moeda estrangeira. Do lado do setor público temos US$ 123 bilhões, representando dívidas em moeda estrangeira, enquanto no setor privado este valor alcança US$ 451 bilhões (empréstimos intercompanhia, empréstimos em geral, linhas comerciais, etc.).

+ Clube Millenium completa um mês, com conteúdo exclusivo

A maior parcela do passivo externo, mais de US$ 1 trilhão, corresponde a direitos de investidores estrangeiros em moeda doméstica, dos quais US$ 102 bilhões em títulos públicos negociados localmente. Já o passivo externo do setor privado em moeda doméstica chega a US$ 948 bilhões, correspondente à participação no capital de empresas nacionais (US$ 569 bilhões) e investimentos em ações (US$ 379 bilhões).

Assim, como resumido na tabela acima, tanto o setor público como o privado têm mais ativos do que passivos externos em moeda estrangeira, respectivamente US$ 234 bilhões e US$ 85 bilhões. O passivo externo líquido das empresas brasileiras é denominado majoritariamente, portanto, em moeda nacional.

Posto de outra forma, o setor privado liquidamente se beneficia da valorização do dólar no que diz respeito ao seu balanço, isto é, seus ativos se valorizam mais do que seus passivos. Ao contrário, então, do que postula o BC, mesmo que a redução dos juros locais leve à depreciação da moeda (encarecimento do dólar), não haveria motivo em geral para crer que isto ocasionasse a deterioração dos balanços das empresas e, portanto, redução do investimento e emprego.

O limite para a redução de juro é o comportamento futuro da inflação em resposta à política monetária corrente. Enquanto houver indicação, com segurança razoável, que a inflação permanecerá abaixo da meta (no caso, para 2021), o BC, respeitando as regras do nosso regime monetário, deverá seguir reduzindo a taxa básica de juros, ao menos até achar algum motivo de verdade para o tal “limite efetivo mínimo”.

Fonte: “A Mão Visível”, 24/06/2020