A semana é marcada pela divulgação do PIB no primeiro trimestre – será conhecido na quarta-feira. Conforme antecipado pelas pesquisas de alta frequência, o número não deve animar economistas e analistas de mercado, confirmando o arrefecimento da recuperação da economia brasileira. Somado ao comportamento recente da taxa de câmbio, o número do PIB do primeiro trimestre deve ensejar maiores revisões para o crescimento em 2018, refletindo um aumento do pessimismo. A boa notícia da semana deve vir da taxa de desemprego, que deve voltar a cair em abril – a taxa será divulgada amanhã. Nessa edição do comentário de conjuntura, destacamos o efeito da desvalorização cambial sobre a trajetória dos juros.

Leia mais de Vítor Wilher

Os preços que pararam o Brasil

Dois caminhos

Privatizar: por que não?

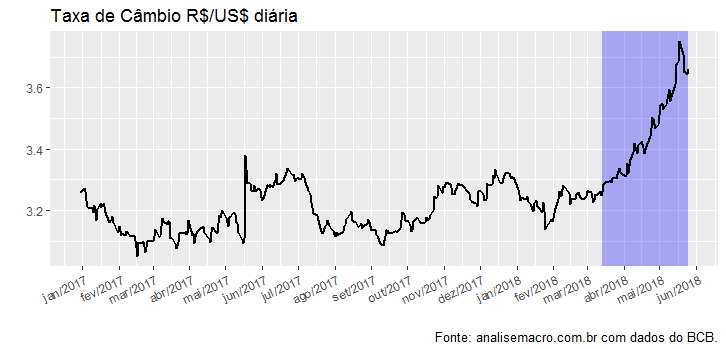

A ata da 214ª reunião do Comitê de Política Monetária (COPOM), divulgada na semana passada, justificou a interrupção no processo de flexibilização da política monetária devido à mudança no cenário externo. Segundo o documento, “o cenário externo tornou-se mais desafiador e apresentou volatilidade. A evolução dos riscos, em grande parte associados à normalização das taxas de juros em algumas economias avançadas, produziu ajustes nos mercados financeiros internacionais. Como resultado, houve redução do apetite ao risco em relação à economias emergentes”. A redução do apetite ao risco produziu uma desvalorização da taxa de câmbio R$/US$, conforme pode ser visto abaixo.

Ainda que o Banco Central tenha conseguido conter na ponta a desvalorização, graças à volta do programa de swaps cambiais, esse movimento indica o fim do “interregno benigno” que caracterizou a economia internacional nos últimos anos. Nesse contexto, as fragilidades da economia brasileira, associadas em grande parte à situação fiscal, incentivam uma migração de investimentos para economias avançadas – EUA, sobretudo – o que tende a produzir maior volatilidade no mercado de câmbio.

No que concerne especificamente à política monetária, uma desvalorização da taxa de câmbio implica em um repasse para a inflação, mitigando assim o risco de não cumprimento da meta esse ano. Essa foi, a propósito, a principal justificativa do Comitê para não reduzir o juro básico em 25 pontos-base, como havia se comprometido na reunião de março.

Pelos modelos do Banco Central, contudo, o repasse hoje é muito baixo – algo como 0,2 a 0,3 p.p. para uma desvalorização de 10% – devido, sobretudo, a abertura do hiato do produto. Com efeito, supondo juro constante em 6,5% e câmbio constante em 3,60 R$/US$, a inflação fecha 2018 em 4%. Ainda, portanto, abaixo da meta.

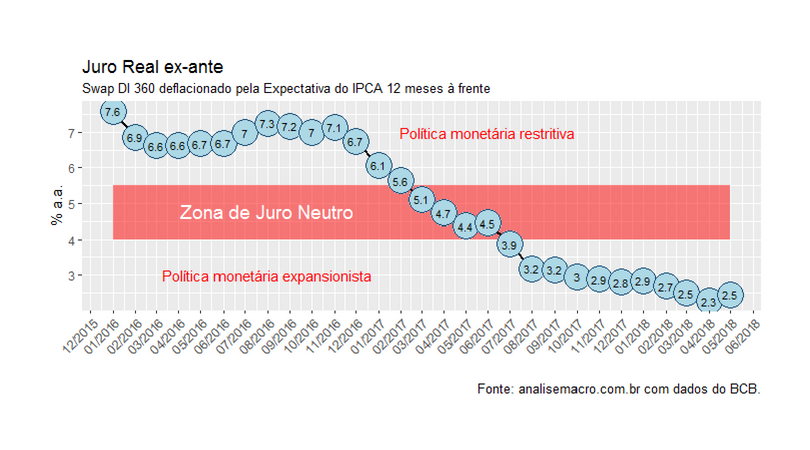

Não por outro motivo, a política monetária deve se manter em uma zona expansionista, como ilustra a trajetória do juro real ex-ante acima. O PIB do primeiro trimestre e a ainda elevada taxa de desemprego, variáveis a serem divulgadas essa semana, devem confirmar uma economia ainda muito frágil, justificando a posição da política monetária. Apenas um evento extraordinário, como um aumento mais forte dos juros internacionais ou a possibilidade de vitória de um presidente não comprometido com as reformas, pode retirar a política monetária dessa posição nos próximos meses. Com as informações disponíveis hoje, não acreditamos que esse cenário tenha probabilidade relevante.