Vamos monitorando as movimentações deste governo recém-eleito. Nestas quase duas semanas desde que tomou posse, foram vários os eventos, alguns promissores, outros nem tanto. Nos primeiros, sem dúvida, a definição da agenda da reforma da Previdência, na reunião de ministros da terça-feira da semana passada, acabou como a mais promissora. Não que o que foi “ventilado” seja garantia de aprovação no Congresso. Longe disso. Mas, finalmente, saímos das versões e desmentidos, dos embates entre Bolsonaro, Onyx e Guedes para o que interessa, a “verdadeira” reforma da Previdência a ser batalhada no Congresso a partir de fevereiro.

Sobre alguns pontos levantados, o novo regime, de capitalização e o tempo de transição, mais curto do que o previsto pela PEC do governo Temer, de 20 anos para 10, acabaram como os pontos mais salientados. Mais ainda. A ideia de aprovar uma reforma que seja realmente profunda e não branda, como pregava antes o presidente. Um ponto, no entanto, segue meio que “fora da curva”: como tratar uma categoria especial, a dos militares?

O general Carlos Alberto dos Santos Cruz, da articulação política, no seu ar sisudo de sempre, em resposta, já tratou de defender a classe, falando que a carreira militar é especial e não pode “entrar nesta reforma”. Disse que os “militares, policiais, agentes penitenciários, Judiciário, Legislativo, Ministério Público, possuem características especiais, que têm de ser consideradas e discutidas (no debate sobre a reforma da Previdência)”. Pode até ser, mas são nestas categorias as maiores distorções.

De fato.

Leia mais de Julio Hegedus

Bom começo

Cenário para 2019: De virada ou frustração?

Semeando ventos, colhendo tempestades

Vamos aos números. Em 2017 o rombo da Previdência foi a R$ 268 bilhões, sendo R$ 182 bilhões do INSS, para cerca de 33 milhões de brasileiros, e R$ 86 bilhões para os servidores públicos, com apenas 1 milhão entre ativos e inativos. No ano passado deve ter passado de R$ 200 bilhões para o INSS e R$ 100 para os servidores públicos. Nestes, pela esfera da União, o rombo dos civis até novembro chegou a R$ 43 bilhões e dos militares, a R$ 41 bilhões, aumentando 12,8%, enquanto que os primeiros avançaram 5,2% contra o mesmo período do ano anterior. No regime de previdência do setor privado, o do INSS, o aumento em 2018 foi de 7,4%.

Claramente, pelos números, observar-se que existem distorções a serem enfrentadas. Não tem mais jeito. Uma delas é a idade mínima, unificada a outros regimes. Outra, o fato deles se aposentarem com salário integral e poderem acumular gratificações que dobram o valor do benefício. Segundo o jornal Estado de São Paulo, na média, os militares da reserva ganham R$ 13,7 mil por mês, mais do que os pensionistas civis da União (R$ 9 mil por mês) e os aposentados do INSS (R$ 1,8 mil por mês). Além disso, os militares tendem a receber os benefícios por mais tempo, pois se aposentam mais cedo. Uma auditoria do TCU constatou que 55% dos militares se aposentam com idade entre 45 e 50 anos, enquanto os servidores civis deixam o serviço ativo com idade entre 55 e 65 anos.

Numa análise comparativa com o resto do mundo, segundo o jornal Estadão, em países mais expostos a conflitos internacionais, como EUA e Reino Unido, a aposentadoria pode ser proporcional ao tempo de serviço ou concedida após determinada idade. Um militar americano com 30 anos de serviço tem direito a 60% da remuneração da ativa mais uma bonificação. Um inglês nas mesmas condições recebe 63,8% mais complementação. Isso nos leva a ter uma visão mais ampla, sem emoção, a partir do que se pratica no mundo.

Na União Europeia, no Japão, nos Países Nórdicos, a idade mínima mais elevada é uma realidade, em alguns casos, unificada para mulheres e homens acima de 67 anos. Aumentou-se a expectativa de vida, melhorou-se a qualidade dos serviços e as pessoas, nos seus 60 e poucos anos, estão em plena idade laboral. Soma-se a isso, o nosso regime previdenciário possui outras particularidades, ou na linguagem coloquial, “jabuticabas”, que merecem ser lembradas. Vamos a elas.

Regime de repartição. Este regime se esgotou não só no Brasil, mas em vários países. Dentre os fatores, citemos o aumento da expectativa de vida, o envelhecimento da população e as mudanças nas relações de trabalho, com o aumento da informalidade. Este regime pressupõe que a contribuição dos trabalhadores da ativa banque a dos inativos. O governo vai recolhendo 11% de taxa dos ativos para sustentar os inativos. O problema é que esta relação vem se estreitando, hoje no Brasil em torno de quatro trabalhadores ativos para um inativo.

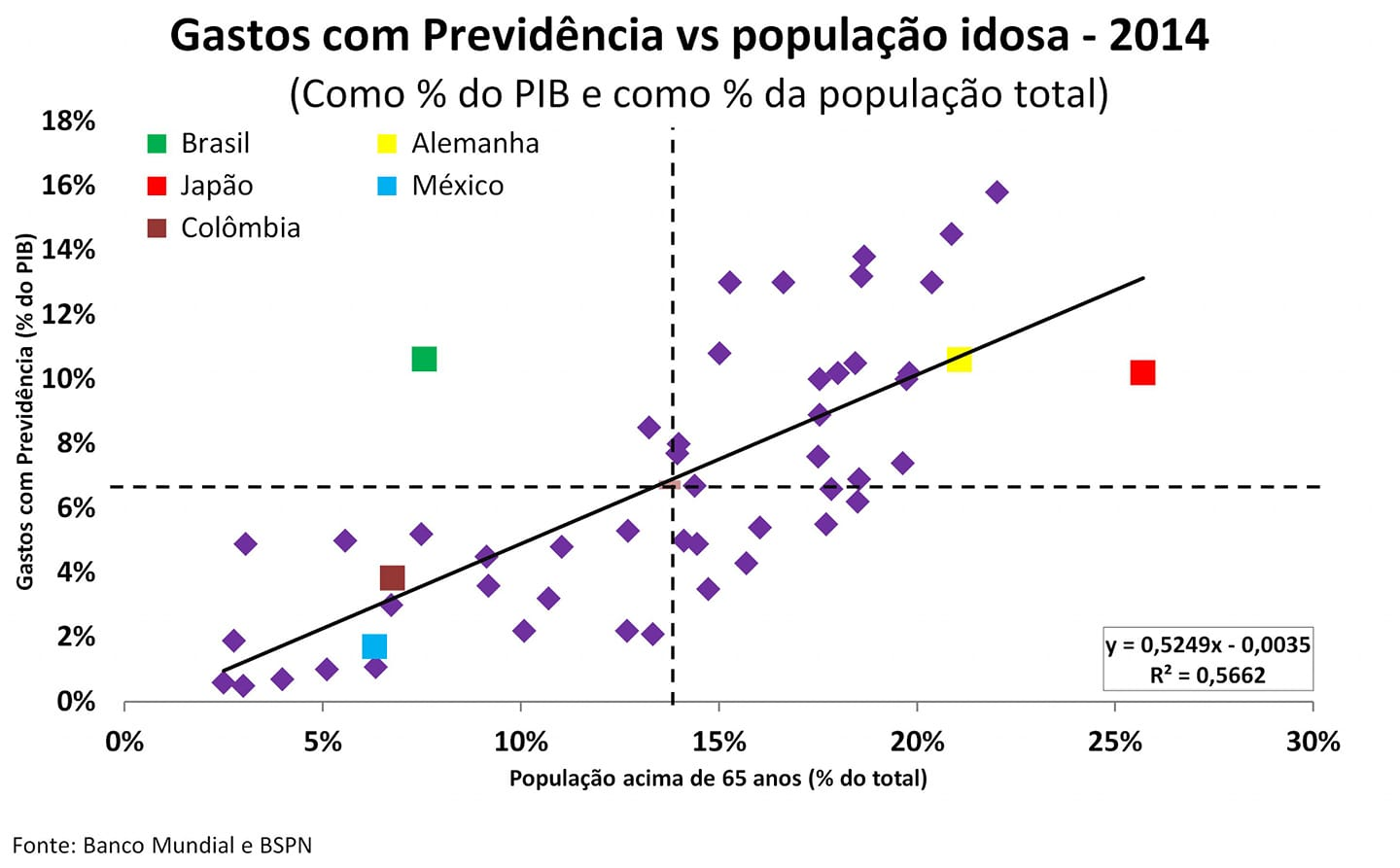

Se torna então, inviável à longo prazo, manter este tipo de regime. Soma-se a isso, a distorção entre trabalhadores do setor privado e os do setor público (ver números acima). No gráfico ao fim, observamos como o nosso regime é distorcido.

No Japão, por exemplo, um país de idosos (25% do total acima de 65 anos), gasta-se o mesmo montante de recursos que o Brasil em benefícios com a Previdência, algo em torno de 10% do PIB. O mesmo deve ser dito sobre a Alemanha, em patamar um pouco menor, 21% com mais de 65 anos e 10% a 11% de recursos gastos. O problema é que no Brasil não passam de 5% as pessoas com mais de 65 anos e gastam os mesmos 11% do PIB. Comparando, países de renda média, como Colômbia e México, gastam apenas 4% a 5% do PIB com a Previdência e possuem uma pirâmide etária parecida com a do Brasil, com 4% a 5% da população acima de 65 anos.

Regime de capitalização. Praticado pelo Chile e a Noruega, este regime define que a contribuição de cada trabalhador seja depositada numa conta em seu nome. Esses recursos são aplicados no mercado, como cotas de fundos de pensão, e a aposentadoria futura será o que estiver poupado. Um problema é que as pessoas não têm cultura de poupança e muitas vezes, se perdem no seu processo de acumulação, além de poderem ficar desempregadas ou mudarem de regime de trabalho. Outro problema é a transição de um regime para o outro. Se vão para as contas individuais, as contribuições dos trabalhadores da ativa deixam de cobrir os benefícios dos aposentados existentes. Isso significa que é preciso se criar um fundo para suprir essas aposentadorias. A atenuante para isso é a de que, com o tempo, o rombo tende a diminuir. Isso porque deve ser definida, em paralelo, a idade mínima para os aposentados.

Enfim. Acreditamos que este novo regime pode frear o déficit galopante em curso e ser uma solução para a formação de poupança nacional, por estimulá-la, além de desenvolver o nosso já maltratado mercado de capitais, à medida que houver recursos crescentes para aplicação.