Dez anos após atingir seu auge, com investimentos bilionários em novas usinas e produção recorde de cana-de-açúcar, as indústrias sucroalcooleiras amargam hoje um endividamento pesado em seus balanços, de cerca de R$ 100 bilhões, e buscam alternativas para melhorar a rentabilidade. A aposta do setor para este ano é aumentar a produção de etanol, que está com os preços mais competitivos que os do açúcar, como reflexo da atual política de reajuste dos combustíveis adotada pela Petrobrás.

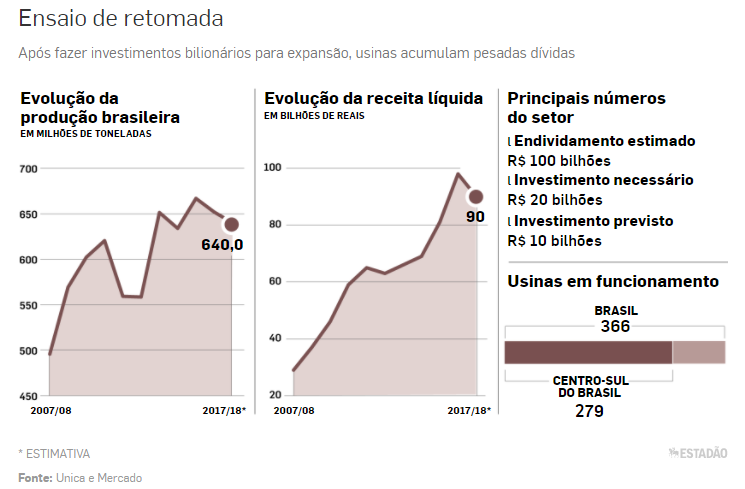

Nesta safra, que se encerra em março, a 2017/18, o faturamento das indústrias do setor deve ficar em R$ 90 bilhões, de acordo com levantamento preliminar da União da Indústria de Cana-de-açúcar (Unica). Se confirmadas as estimativas, será um recuo de 8% sobre o ciclo 2016/17. A produção de cana no País deve encolher, ficando entre 630 milhões e 640 milhões de toneladas – ante uma oferta de 651 milhões de toneladas da safra anterior. A estratégia para este ano é reduzir a produção de açúcar em pelo menos 3 milhões de toneladas (dos atuais 38,5 milhões) para se concentrar no etanol.

Embora muitas empresas do setor tenham conseguido refinanciar suas dívidas, são poucos os grupos que efetivamente estão com fôlego para fazer investimentos novos em expansão das áreas agrícola e industrial, diz Alexandre Figliolino, sócio da MB Associados.

A maior parte delas gera caixa apenas para pagar suas dívidas. “Uma nova onda de consolidação, como a de há dez anos, está longe de ocorrer. Vejo aquisições mais pontuais nos próximos meses”, diz Figliolino.

A expectativa é de que as usinas invistam, de modo geral, cerca de R$ 10 bilhões na próxima safra, metade do que seria necessário para fazer uma ampla manutenção dos canaviais, necessária para elevar a produtividade das lavouras, afirma Guilherme Bellotti, analista sênior de agronegócio do Itaú BBA.

Por conta dos baixos investimentos nos últimos anos, é esperada uma estagnação da produção de cana no País em 2018. Mas especialistas ouvidos pelo Estado projetam uma melhora para os próximos ciclos.

Incentivos. Além da recuperação da economia, o setor conta com a ajuda de um novo programa do governo para voltar a crescer. Sancionado por Michel Temer no fim do ano passado, o Plano Nacional de Biocombustíveis, o RenovaBio, estimula a produção de combustíveis limpos por meio do estabelecimento de metas para a redução da emissões de carbono e prevê um ágio nos preços para os produtores que adotarem essas práticas.

“O programa estabelece o papel do etanol como matriz energética para o futuro e dá previsibilidade à commodity. Mas ainda são os primeiros passos. Embora o mercado reaja rapidamente, não esperamos nenhuma mudança drástica em 2018”, diz Fabio Venturelli, presidente do grupo São Martinho.

Fontes do mercado financeiro e analistas são reticentes sobre uma recuperação do setor impulsionada por incentivos. O último boom ocorreu entre 2003 e 2008, durante a gestão de Luiz Inácio Lula da Silva, que deu estímulos à produção de etanol e fez a demanda do combustível deslanchar no País com a venda de veículos flex. Dezenas de usinas foram erguidas e investidores locais e estrangeiros deram início a um movimento de consolidação. Na gestão de Dilma Rousseff, contudo, que teve como bandeira o controle dos preços da gasolina, o etanol perdeu a competitividade e muitos projetos, que mal tinham saído do papel, sofreram revés.

Enxuto. O País chegou a ter cerca de 450 usinas em 2008 – hoje são 366 em operação no Brasil, segundo a Unica, com base nos dados do Ministério da Agricultura. A região do Centro-Sul, que responde por mais de 90% da produção do País, tem 279 usinas em atividade. Até o momento, mais de 30 unidades estão em recuperação judicial e outras dezenas estão paradas.

O grupo Odebrecht foi um dos principais investidores do setor nos anos 2000 por meio de aquisições e logo ficou entre os cinco maiores produtores do País. Assim como boa parte dos novatos do setor, hoje está em busca de sócios e não descarta se desfazer dos ativos, segundo fontes. A companhia, que agora se chama Atvos (ex-Odebrecht Agroindustrial), está entre as mais endividadas do segmento. Em 2016, alongou R$ 11 bilhões em dívidas. O desafio atual é atrair capital, mas o excesso de usinas à venda aumenta a concorrência. A Atvos nega que esteja à venda.

Com dívidas bilionárias acumuladas no passado recente, as companhias passaram esses últimos anos tentando melhorar a saúde financeira. “Acreditamos em um movimento de reversão de queda da dívida do setor”, diz Pedro Fernandes, diretor de agronegócio do Itaú BBA. Investidores locais e estrangeiros já estão atentos a esse movimento, mas sem tanta pressa para fechar bons negócios.

Fonte: “O Estado de S. Paulo”

Sem Comentários! Seja o primeiro.