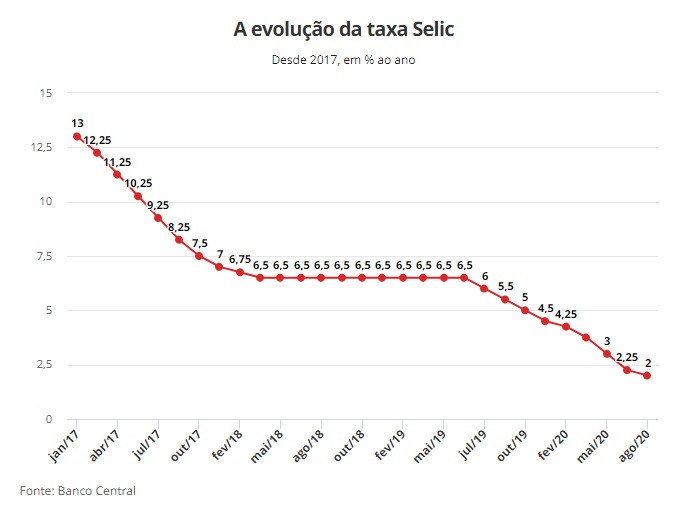

No comunicado da reunião desta quarta-feira-feira (16), em que a Selic permaneceu em 2%, o Copom reconheceu que a inflação deve aumentar no curto prazo, mas ponderou que a alta de preço dos alimentos é temporária. Também afirmou que o nível de ociosidade, sobretudo, no setor de serviços – o mais importante da economia – “pode produzir trajetória de inflação abaixo do esperado”.

“O comunicado reforça a intenção do Copom de deixar o juro parado por bastante tempo, não demostrou preocupação com a inflação de curto prazo”, afirma o economista-chefe da Trafalgar Investimentos, Guilherme Loureiro. No cenário dele, a Selic deve permanecer em 2% até, pelo menos, o fim de 2021.

As projeções de inflação do Copom também não mostraram uma mudança substancial em relação ao comunicado da última reunião de política monetária, de agosto.

No cenário híbrido atual do Comitê, que utiliza a projeção da taxa de juros colhida no relatório Focus e taxa de câmbio constante a R$ 5,30, as projeções de inflação estão em torno de 2,1% para 2020, 2,9% para 2021 e 3,3% para 2022.

Em agosto, o Copom tinha para o cenário híbrido uma taxa de câmbio de R$ 5,20 e previsões de inflação em torno de 1,9% para 2020, 3,0% para 2021 e 3,4% para 2022.

“As expectativas de inflação não mudaram muito desde agosto, inclusive nesse cenário híbrido, o que mostra que o BC, por ora, não está vendo um risco para a inflação, mesmo com o câmbio mais pressionado”, afirma a economista e sócia da consultoria Tendências, Alessandra Ribeiro.

O comunicado do Copom também reforçou que é “apropriado utilizar uma ‘prescrição futura’ (isto é, um ‘forward guidance’) como um instrumento de política monetária adicional” e que “nesse sentido (…) não pretende reduzir o grau de estímulo monetário.”

Essa indicação do BC, no entanto, só segue valendo se o país não promover uma deterioração da sua política fiscal, alterando o teto de gastos, por exemplo.

Leia também:

Dólar abre em alta após Copom e mensagem do Fed

Quinzena Econômica: como os preços dos alimentos afetam a vida dos brasileiros?

Na leitura do mercado, o teto de gastos – que limita o crescimento das despesas do governo à inflação do ano anterior – tem servido como uma importante âncora fiscal para o Brasil. Sem o teto, os analistas entendem que a percepção de risco dos investidores com a economia brasileira pode piorar, o que levaria a uma desvalorização do câmbio e, consequentemente, resultaria numa alta da inflação, obrigando o BC a subir a Selic.

“A gente imagina que os juros devem permanecer em 2% nas próximas reuniões, mas é importante pontuar que isso está condicionado ao fiscal”, diz o trader de renda fixa da MAG Investimentos, Breno Martins.

Fonte: “G1”, 17/9/2020

Foto: GloboNews