Em um cenário marcado por forte desequilíbrio fiscal do setor público, as discussões sobre a PEC da Emergência Fiscal, recentemente promulgada, foram bastante acaloradas. Neste artigo, buscarei fazer uma análise dos principais elementos do texto final aprovado pelo Congresso.

Ajuste fiscal na União e nos Entes Subnacionais

Para a União, é estabelecido que, caso as despesas obrigatórias ultrapassem 95% das despesas totais (ambas sujeitas ao teto) sinalizando, assim, pouca flexibilidade no orçamento e baixo espaço para gastos discricionários, uma série de gatilhos focados em conter o aumento de gastos, em especial com pessoal, serão acionados automaticamente. Alguns desses gatilhos são: proibição de reajuste salarial, de contratação de pessoal e de criação de cargos.

Vale notar que a despesa com pessoal (ativo e inativo) é a segunda maior despesa primária da União, estando na faixa de 4,35% do PIB. A maior é com pagamento de benefícios previdenciários (9% do PIB). Com a aprovação da reforma da previdência, esse gasto tenderá a se estabilizar, sendo importante que a implementação de um ajuste fiscal de qualidade englobe também os elevados gastos com pessoal da União.

Importante notar, entretanto, que nessa nova regra de acionamento dos gatilhos para a União o ajuste fiscal acabou sendo postergado (na versão original da PEC, os gatilhos seriam acionados quando a regra de ouro fosse descumprida fato que tornaria seu acionamento imediato pois essa regra já é desrespeitada). Segundo a Instituição Fiscal Independente (IFI), somente em 2025 as despesas obrigatórias ultrapassariam 95% das despesas totais postergando, assim, o acionamento dos gatilhos.

Além do mais, durante a tramitação da matéria, dois importantes gatilhos de contenção de gastos com o funcionalismo foram retirados da proposta, no caso, a redução em 25% da remuneração/carga horária e a vedação a promoções e progressões funcionais. Com essas mudanças, o potencial de economia de recursos da PEC foi diminuído e o ajuste fiscal de curto prazo abortado.

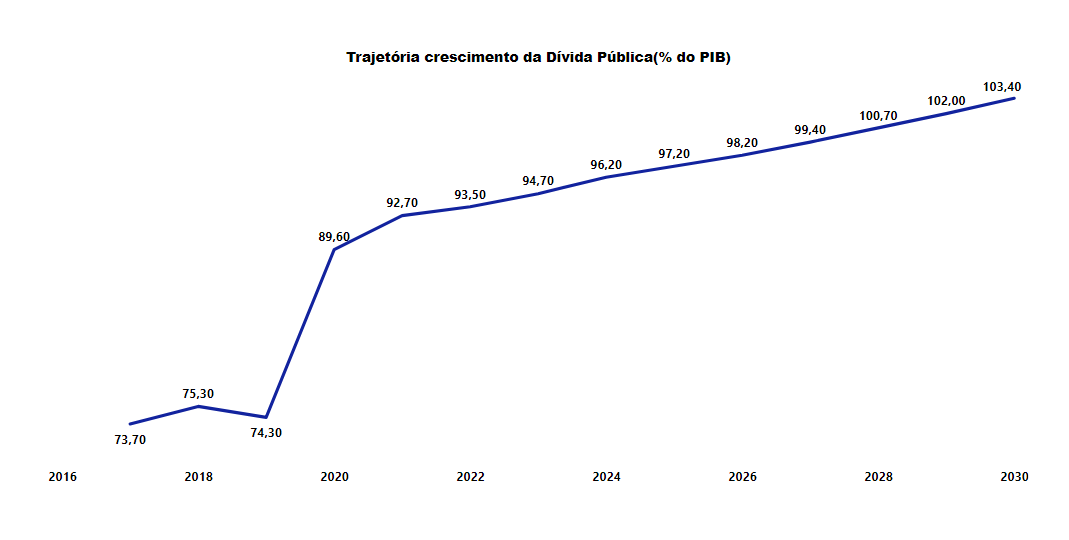

Nesse momento, é oportuno relembrar a delicada situação fiscal que o país se encontra. Segundo a Instituição Fiscal Independente (IFI), em 2020, o governo central terminou o ano com um déficit primário de 10,06% do PIB, sendo que não há perspectiva para o retorno de superávit primário (em 2030, nas projeções da Instituição, o déficit primário estaria em 0,57% do PIB). Não é surpresa, portanto, que a dívida pública apresente trajetória de forte crescimento tendo saído de 73,70% do PIB em 2017 para 89,60% do PIB em 2020, patamar bem elevado para um país emergente. Em 2028, o estoque de dívida pode ultrapassar os 100% do PIB, situação perigosa para a estabilidade macroeconômica do país, em especial para as taxas de inflação e juros as quais, não coincidentemente, já apresentam trajetória de alta.

O Gráfico abaixo ilustra o perigoso crescimento da relação dívida/PIB no Brasil.

Voltando para a PEC, os entes subnacionais também estão inclusos na legislação. Caso sua despesa corrente supere 95% da receita corrente no acumulado de doze meses, o ente também terá de adotar medidas de correção fiscal.

No caso, além das restrições ao aumento dos gastos com pessoal, é vedada também a criação de despesa obrigatória, a criação de medida que implique em reajuste da despesa obrigatória acima da inflação, a criação ou expansão de programas e linhas de financiamento e refinanciamento de dívidas que aumentem os gastos com subsídios e subvenções e a concessão ou ampliação de benefícios ou incentivos de natureza tributária.

Importante lembrar que, caso o ente se enquadre na condição descrita acima e opte por não adotar as medidas de correção fiscal, a União é eximida de conceder garantias para operações de crédito do respectivo ente até que sejam adotadas as medidas de correção fiscal por todos os Poderes e Órgãos do respectivo ente citados na legislação.

Bom ressaltar também que, no caso dos entes subnacionais, os gatilhos de ajuste fiscal poderão ser acionados caso a despesa corrente seja superior a 85% das receitas correntes. Nesse caso, no entanto, é preciso aprovação do legislativo local.

Além disso, é estabelecido que despesas com pensões deverão ser contabilizadas como despesa com pessoal, evitando o uso de “contabilidade criativa”, como vemos ocorrer em alguns entes. A medida, portanto, vai na direção correta ao promover maior harmonização da contabilidade pública.

Auxílio Emergencial

Diante do recrudescimento da pandemia e das condições ainda precárias no mercado de trabalho, a PEC autorizou o retorno do pagamento do auxílio emergencial. Vale ressaltar que o auxílio é excluído da apuração de um conjunto de regras fiscais. Nesse sentido, o gasto com o auxílio não será computado na meta de resultado primário e a operação de crédito para financia-lo não será computada na Regra de Ouro. Além disso, os recursos para financiar o retorno do programa serão adquiridos via abertura de crédito extraordinário, ou seja, não serão computados no teto de gastos além de também não haver compensação direta ao aumento de despesa decorrente do retorno do auxílio. A proposta estabelece R$44 bilhões que podem ser gastos.

Regime Extraordinário Fiscal

A legislação traz a possibilidade de decretação “de estado de calamidade pública em âmbito nacional”. Com isso, é estabelecido um “regime extraordinário fiscal” no qual são flexibilizadas regras fiscais, financeiras e de contratação. Um exemplo é a suspensão de regras da LRF que exigem medidas compensatórias ao incremento de gastos e renúncia de receitas. Tal suspensão, no entanto, não é aplicável à criação de despesas que tenham caráter continuado ficando restrita também a medidas tomadas com o intuito de combater à calamidade. O objetivo desse regime é dar maior agilidade para a União combater à calamidade.

Por outro lado, buscando contrabalancear esse regime fiscal mais flexível, a legislação estabelece que, durante sua vigência, são acionadas medidas que contenham o crescimento do gasto com pessoal, do gasto obrigatório e evitem a ampliação de benefícios tributários. Vale ressaltar, no entanto, que a legislação estabelece que, em caso de medidas de combate à calamidade cuja vigência e efeitos não ultrapassem sua duração, várias das medidas de correção fiscal não são aplicadas. Desse modo, aparentemente, as medidas fiscais compensatórias são enfraquecidas.

Gastos Tributários

Na questão dos gastos tributários, a legislação traz um plano gradual de redução. No caso, o Presidente terá de encaminhar, em seis meses a partir da promulgação da PEC, projeto ao Congresso detalhando os cortes nos gastos tributários, os quais cairiam para 2% do PIB em 2029(atualmente esse gasto está em 4% do PIB). A medida, no entanto, parece algo “cosmético”, sem grandes impactos práticos.

Não é possível reduzir benefícios tributários de modo genérico ou linear, como está na legislação. É importante promover mudanças em cada lei específica que concede cada benefício. Além disso, não há nada na legislação que de fato obrigue o Executivo a promover essa redução.

Na verdade, a PEC pode até trazer retrocessos, pois acaba por constitucionalizar uma série de benefícios tributários que não estão inclusos no plano de redução, os quais correspondem por cerca de 50% do gasto tributário, segundo a Instituição Fiscal Independente (IFI).

Foto: Reprodução