O bancário Gustavo Tavares, de 22 anos, teve de trocar seu celular bem antes do que imaginava. O celular anterior, um iPhone 5S, foi roubado durante um assalto em São Paulo, em setembro, e ele precisou repor com urgência o aparelho, comprado em 2014. Fã dos produtos da Apple, Tavares não teve dúvida. Foi a uma loja da Vivo, a sua operadora, e comprou um modelo mais recente da marca, o iPhone 6, com 64 GB de capacidade de armazenamento de dados. Graças ao plano que contratou, ele conseguiu comprar o celular, cujo preço de tabela era de R$ 3,2 mil, por R$ 2,6 mil. Embora o preço pago pelo aparelho representasse quase a metade de seu salário, de R$ 5,9 mil, Tavares diz que pagou à vista. “Tinha um dinheiro na poupança para cobrir imprevistos”, afirma. “Eu uso aparelhos da Apple desde 2011 e eles atendem bem às minhas necessidades.”

Em comparação com o preço cobrado por um iPhone do mesmo modelo nos Estados Unidos, Tavares pagou caro pelo equipamento, mesmo com o desconto de R$ 600 que recebeu. Hoje, apesar de ser quase impossível encontrar um iPhone 6 de 64GB lá, por falta de estoque e pela oferta de modelos mais recentes, Tavares conseguiria comprar um aparelho desbloqueado na Amazon, a gigante americana do varejo online, para entrega em Nova York, pelo preço final de R$ 1.720 (US$ 505) – R$ 880 a menos (33%) do que ele pagou aqui. Caso tivesse pago o preço de tabela, sem o desconto promocional, a diferença em relação ao preço cobrado nos Estados Unidos chegaria a R$ 1.480 (45%). Se levarmos em conta que o poder de compra dos brasileiros é bem menor que o dos americanos, a diferença, em termos relativos, torna-se ainda mais gritante. Para um americano, o preço de um iPhone 6 vendido nos Estados Unidos representa apenas 12,6% do salário médio mensal, de R$ 13.630 (US$ 4.008) em 2015, de acordo com dados oficiais. Para um brasileiro empregado ou que trabalhe por conta própria, cuja renda média é de cerca de R$ 2 mil por mês, segundo o IBGE, o preço “cheio” do iPhone aqui é equivalente a 130% de seus ganhos.

O caso de Tavares e de seu iPhone não é isolado. Mesmo com o salto do dólar, hoje cotado a R$ 3,40 no câmbio turismo, com uma alta de 42% em três anos, os preços de muitos produtos importados ainda são bem mais atraentes nos Estados Unidos e em outros países. No caso do iPhone e de outros produtos importados, a disparidade de preços aqui e lá fora se deve principalmente à cobrança do imposto de importação. No Brasil, apesar da abertura promovida nos anos 1990, ainda há muita proteção para os produtos fabricados localmente, por meio da sobretaxa dos importados, e quem acaba pagando a conta é o consumidor. Foi isso, aliás, que levou o então presidente e fundador da Apple, Steve Jobs (1955-2011) a recusar um convite feito pelo governo do Rio de Janeiro para instalar a primeira loja oficial da empresa no país, no final da década passada. Mesmo no caso dos produtos fabricados no Brasil, como carros, roupas e eletrodomésticos, os preços costumam ser mais altos do que no exterior. A principal explicação para a carestia nacional: impostos, impostos e mais impostos. Eles oneram a produção, penalizam o consumo e limitam o acesso da população de menor renda ao mercado.

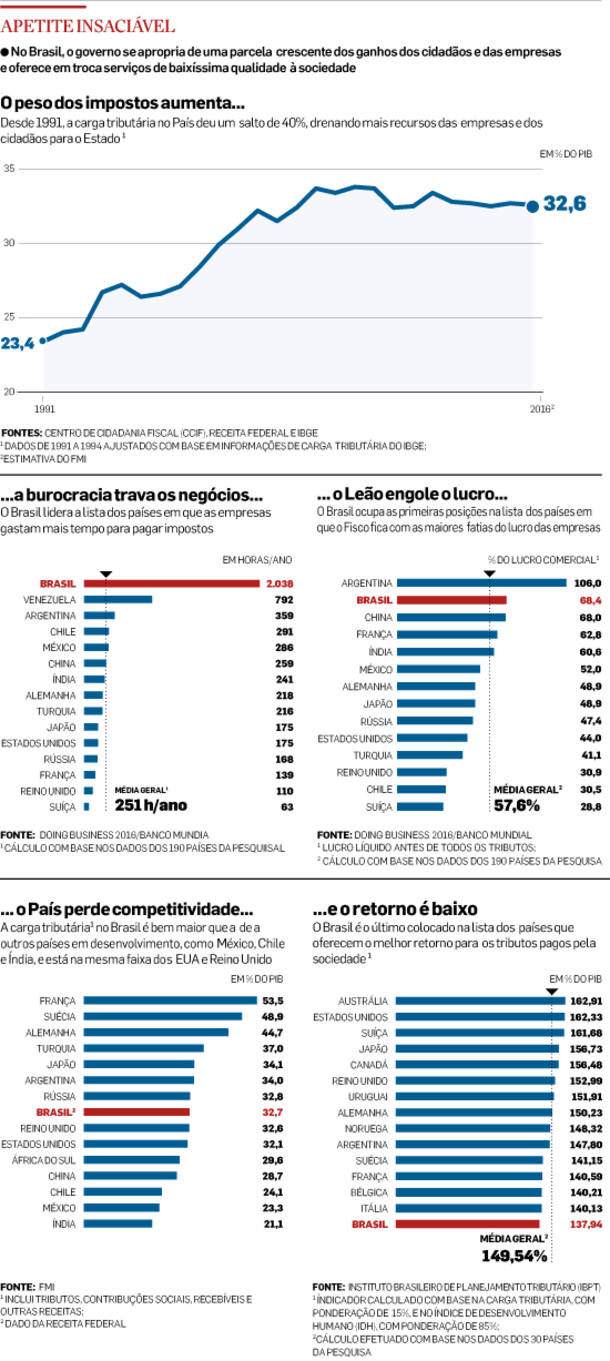

Segundo dados da Receita Federal, a carga tributária nacional, que é a soma de todos os tributos que o governo suga das empresas e dos cidadãos a cada ano, chegou a 32,7% do Produto Interno Bruto (PIB) em 2015 – 40% a mais do que no início dos anos 1990 (veja os gráficos). Só no ano passado, de acordo com o Impostômetro, uma ferramenta desenvolvida pela Associação Comercial de São Paulo para acompanhar a mordida do Leão nos recursos privados, os brasileiros pagaram quase R$ 2 trilhões ao governo, nas três instâncias de Poder – federal, estadual e municipal. Neste ano, segundo cálculos do Instituto Brasileiro de Planejamento Tributário (IBPT), cada brasileiro terá de trabalhar 153 dias ou cinco meses e um dia apenas para pagar o seu quinhão ao Fisco. É como se, só a partir de junho, o dinheiro realmente começasse a entrar no caixa das empresas e no bolso dos cidadãos. “A carga tributária brasileira é indecente”, diz o advogado Ives Gandra da Silva Martins, um dos mais renomados profissionais na área tributária no país. “Nós somos escravos da máquina burocrática do Estado.”

Pior do que a carga tributária em si, é o fato de que a sociedade recebe muito pouco em troca dos impostos estratosféricos que é obrigada a pagar. O atendimento na área de saúde oferecido pelo governo, com filas intermináveis para realização de exames de laboratório e camas em corredores de hospitais, é um desastre. A educação pública, outrora um modelo para a iniciativa privada, tornou-se feudo de sindicalistas que não aceitam a premiação dos professores que se destacam dos demais e plataforma para longas greves com motivação política. As escolas, agora, viraram alvo de invasões de ativistas, que deixam um rastro de destruição desolador quando são desalojados de suas trincheiras. A segurança, com raras exceções, dispensa comentários. Qualquer brasileiro sabe o que significa a convivência com a sensação permanente de insegurança em seu dia a dia.

Embora tenha uma carga tributária de Primeiro Mundo, o Brasil oferece serviços de Terceiro Mundo à população. Como o governo não entrega os serviços públicos que deveria entregar, em troca dos impostos pagos pela população, a classe média se vê obrigada a recorrer à iniciativa privada para ter um atendimento de melhor qualidade na saúde, uma escola que faça jus ao nome e até para garantir o seu patrimônio, com a contratação de uma empresa de segurança particular. Na Previdência Social não é diferente. Muita gente, que pagou a vida inteira a aposentadoria pelo teto, hoje recebe uma miséria. “Minha filha, que hoje tem 30 anos, vai conviver com um mundo daqui a dez anos em que 20% de sua jornada de trabalho serão destinados a pagar a Previdência Social e mais 8% para pagar a saúde e 6% ou 7% para pagar a educação”, afirma Paulo Tafner, ex-economista do Instituto de Pesquisa Econômica Aplicada (Ipea) e hoje presidente da Companhia Fluminense de Securitização. “Se ela tiver de pagar saúde e educação privadas e aposentadoria complementar, vai trabalhar o dia inteiro e ficar devendo salário no final do mês.”

Para completar o quadro, o sistema tributário brasileiro é um cipoal de normas que onera as empresas e intimida os mortais. Segundo a pesquisa “Doing Business” (“Fazendo Negócios”), realizada a cada ano pelo Banco Mundial em 190 países, o Brasil é o país em que as empresas perdem mais tempo para enfrentar a burocracia tributária no mundo. De acordo com o levantamento de 2016, são nada menos que 2.038 horas perdidas por ano só com isso. Na Venezuela, segunda colocada no ranking, são 792 horas por ano, menos da metade. O advogado mineiro Vinicius Leôncio levou quase duas décadas para reunir em livro a legislação tributária do país. Sua obra acabou se credenciando a entrar no “Guiness World of Records”, como a mais volumosa e com o maior número de páginas do mundo. Ela pesa 6,2 toneladas e tem um total de 43.216 páginas (cada uma com 2,2 metros de altura e 1,4 metro de largura). Enfileiradas, as páginas cobririam uma distância de 95 km. Em média, pelas contas de Leôncio, o Brasil edita inacreditáveis 35 normas tributárias por dia útil. “Tem de amar muito essa Pátria para tolerar isso”, diz.

O economista Bernard Appy, diretor do Centro de Cidadania Fiscal (CCiF), uma organização voltada para o aprimoramento do sistema tributário, relata uma história contada por um executivo de uma empresa europeia de bens de consumo instalada no país, que reflete com precisão a complexidade da legislação na área. Segundo Appy, o software usado pela matriz para pagar impostos no exterior tem 50 linhas de programação, enquanto o programa utilizado só para pagar o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) no Brasil tem 20 mil linhas de programação. “O sistema tributário brasileiro é muito ruim”, afirma.

A complexidade do sistema acaba gerando litígios em profusão, tanto em nível administrativo como no Judiciário. Hoje, segundo Ives Gandra, 65% das 100 milhões de causas existentes na Justiça brasileira estão relacionadas com o poder público. Boa parte tem a ver com questões tributárias. Além da insegurança jurídica que isso provoca, prejudicando os investimentos e o crescimento do país, há um custo adicional para as empresas. “O contencioso tributário que há no Brasil é, provavelmente, o maior do mundo”, diz Appy. “Em 1958, quando me formei, eu dava segurança para os meus clientes em questões tributárias”, afirma Ives Gandra. “Hoje, com 59 anos de experiência, tendo escrito 84 livros, embora nem todos de Direito, e participado de mais de 300 livros de terceiros, eu digo ‘acho que a interpretação mais plausível é essa’, porque é impossível decifrar o entendimento da Receita Federal.”

Para tornar mais transparente a cobrança dos impostos no país, está em vigor desde 2012 uma lei que obriga as empresas a informar a carga tributária nos cupons e notas fiscais emitidos para o consumidor final. O IBPT até desenvolveu uma solução gratuita, utilizada por muitos estabelecimentos, para facilitar a tarefa. A verdade, porém, é que a legislação é tão complexa que as informações fornecidas ao consumidor são apenas estimativas. Appy conta que o consultor Clovis Panzarini, ex-coordenador da administração tributária da Secretaria da Fazenda do Estado de São Paulo, fez um teste num supermercado algum tempo atrás, para avaliar a qualidade das informações fiscais fornecidas aos consumidores. Primeiro, ele comprou cinco bananas e uma cerveja. Depois, cinco cervejas e uma banana. Para sua surpresa, a nota fiscal da primeira compra apontava uma carga tributária maior que a da segunda. “É impossível saber quanto tem de imposto na cerveja e na banana, mas tenho certeza de que a cerveja paga mais imposto que a banana”, diz.

Appy conta também que, recentemente, dois tributaristas decidiram fazer uma estimativa dos tributos incidentes sobre um carro padrão e chegaram a dois números bem diferentes, com oito pontos porcentuais de diferença entre eles. “A tributação varia muito, até para o mesmo produto”, afirma. “Se uma indústria for mais verticalizada ou mais terceirizada que a outra, a estrutura tributária será diferente. Se uma tiver incentivo tributário e a outra, não, também. Se, no meio do processo industrial, um fornecedor for tributado pelo Simples e o outro pelo sistema de lucro presumido, idem.”

Com as contas públicas no vermelho e o governo empenhado em controlar os gastos, para tentar reequilibrar o orçamento, é difícil imaginar que possa haver corte de impostos no momento. Ainda assim, uma corrente de pensamento liberal defende a ideia de que é possível promover a diminuição da carga tributária. Com a redução de impostos, haveria um estímulo para os investimentos produtivos e para o consumo. Ao final, com o aquecimento da economia, a arrecadação do Fisco provavelmente aumentaria e contribuiria para o ajuste fiscal. Os dois grandes adeptos dessa política num passado relativamente recente – o ex-presidente americano Ronald Reagan e a ex-primeira-ministra britânica Margaret Thatcher – conseguiram excelentes resultados em seus governos, nos anos 1980. O presidente eleito dos Estados Unidos, Donald Trump, independentemente das controvérsias geradas por suas propostas em outros campos, como a imigração, as relações internacionais e o protecionismo comercial, também parece rezar pela mesma cartilha, mesmo com as contas públicas americanas atravessando um momento crítico. “Se for esperar que o Estado controle os seus gastos para discutir a redução da carga tributária, a gente nunca vai chegar lá”, diz Bruno Zaffari, presidente do Instituto Liberdade, organização voltada à defesa da livre iniciativa e dos direitos individuais, com sede em Porto Alegre.

A corrente majoritária no país, porém, parece caminhar em outra direção. “Não adianta querer reduzir a carga tributária se não mexermos na máquina burocrática, esclerosada, com privilégios que foram acumulados ao longo dos anos, não só no Poder Executivo, mas também no Legislativo e no Judiciário”, afirma Ives Gandra. “Num país com uma trajetória fiscal extremamente preocupante como o Brasil, entrar numa aventura dessas seria no mínimo imprudente”, diz Appy. “O melhor cenário hoje no Brasil é manter a carga tributária atual.”

A ordem é concentrar esforços na simplificação e na racionalização do sistema. Numa primeira etapa, a proposta é deixar de lado a discussão das alíquotas e da partilha dos recursos entre a União, os estados e os municípios, o chamado Pacto Federativo. O objetivo é focar nos tributos incidentes sobre o consumo nos três níveis de governo – o Imposto sobre Produtos Industrializados (IPI), o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), o Imposto sobre Serviços (ISS) e as contribuições sociais como o Programa de Integração Social (PIS) e Contribuição para Financiamento da Seguridade Social (Cofins). É aí que estão os maiores problemas e onde se concentra a maior fatia do bolo tributário. Como qualquer mudança nessa seara tende a afetar as arrecadações dos estados, dos municípios e da União, todas as tentativas de simplificar o sistema que foram realizadas desde a promulgação da Constituição de 1988 fracassaram – e não foram poucas.

Para evitar as armadilhas do passado, a proposta do deputado Luiz Carlos Hauly (PSDB-PR), relator da Comissão Especial de Reforma Tributária da Câmara dos Deputados é criar um novo ICMS, que deverá unificar todos os tributos sobre o consumo, sem alterar as atuais fatias dos entes da Federação na arrecadação (leia o quadro). Hauly, que desde 1991 participou de todas as discussões de projetos na área tributária no Legislativo, assumiu a relatoria da comissão no final de outubro, em substituição ao atual líder do governo na Câmara, André Moura (PSC-SE), e lhe deu novo dinamismo. Sua meta é concluir e votar seu relatório até o final do ano e, em caso de um desfecho favorável, realizar a votação em plenário até fevereiro ou março de 2017. Ele disse que já conversou três vezes com o presidente, Michel Temer, sobre a questão e que tem “o reconhecimento e o respeito” de Temer para tocar a missão. “Se o projeto for aprovado, vai ter impacto muito grande na economia”, afirma.

Na avaliação de Appy, a coordenação e o capital político do Executivo são fundamentais para fazer uma boa reforma tributária. Ele teme que, se o Congresso tocar a reforma sozinho, sem o empenho do governo federal, ela possa se tornar um “Frankenstein”. Para Appy, as discussões sobre o tema podem até avançar, mas a sua aprovação deverá ficar para o novo presidente, a ser eleito em 2018. “Tenho dúvidas de que esse governo, depois da PEC (Proposta de Emenda Constitucional) do teto dos gastos e da reforma da Previdência tenha capital político para fazer isso.” Caso a reforma avance, com uma eventual racionalização do sistema e a correção das distorções atuais, criaria as condições para que a economia crescesse de 10% a 15% a mais durante um período de 10 a 15 anos ou algo como 0,5% a 1% a mais por ano. “O potencial de crescimento hoje do Brasil é baixo, porque há um problema sério de produtividade”, diz. “Talvez a principal medida com impacto de curto e médio prazo para alterar isso seja a mudança no sistema tributário.”

Fonte: “O Estado de S. Paulo”.

Sem Comentários! Seja o primeiro.