O custo da dívida pública voltou a ser objeto de debate, em função dos altos e baixos da Selic ao longo de 2011. Já expliquei neste espaço que a despesa de juros não pode ser objeto do mesmo tratamento que outros gastos do Orçamento. Muitas vezes, o cidadão comum julga que o governo pode definir “gastar menos com juros e gastar mais em tal rubrica”, mas na prática não é assim que o mundo funciona. A realidade é que a despesa de juros é dada pela política monetária e, se o governo discutisse um teto para essa despesa, estaria abrindo o caminho para a reedição do Plano Collor, uma vez que deflagraria uma corrida para sacar recursos antes do governo aprovar se o limite que ele está disposto a pagar é de X ou de Y.

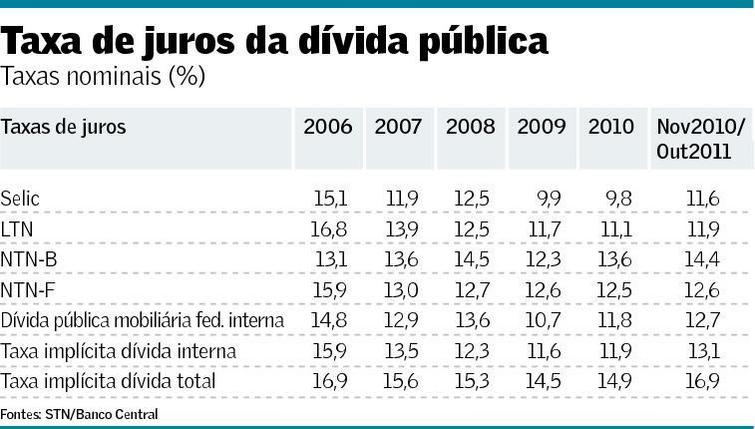

De qualquer forma, é natural que, se há uma maior despesa de juros, se eleve o tom das críticas à política econômica, como tinha ocorrido novamente este ano, antes da queda recente das taxas. Cabe lembrar que a despesa de juros chegou a um máximo da ordem de 9% do Produto Interno Bruto (PIB) em 2003, caindo depois, tanto pela redução dos juros como pela menor dívida pública, para 5% nos últimos três anos, esperando-se que no ano em curso se situe perto de 6%. É natural indagar que proporção tal despesa poderá ter nos próximos anos. É importante, porém, chamar a atenção para o fato de que a Selic não é a única variável que afeta a despesa de juros. Para entender isso, o leitor deve olhar a tabela.

Ela mostra os diferentes conceitos de taxa de juros relevantes na discussão do custo da dívida pública. A primeira taxa é a velha e conhecida Selic. A segunda é a remuneração acumulada em 12 meses do estoque de Letras do Tesouro Nacional (LTN), que são tipicamente títulos prefixados de curto prazo, sensíveis à Selic. A continuação, mostram-se as taxas das Notas do Tesouro Nacional (NTN) das séries B e F, títulos esses que correspondem respectivamente às remunerações pós-fixada em função da evolução do IPCA (NTN-B) e prefixada (NTN-F), no caso destes com prazo longo – nos últimos anos, o papel mais longo tem sido o título de 2021. Posteriormente, apresenta-se a taxa ponderada da dívida pública mobiliária federal interna em poder do público e, finalmente, a taxa de juros implícita da dívida líquida do setor público – interna e total.

O leitor atento terá percebido que nos últimos anos houve uma tendência de que o custo médio da dívida mobiliária excedesse o da Selic. A razão pode ser visualizada na própria tabela: como a Selic indexa as Letras Financeiras do Tesouro (LFT), mas estas representam apenas uma parte da dívida pública, as parcelas prefixada e indexada a índices de preços da dívida pública pressionaram a composição do custo total. Em 2010, por exemplo, a Selic foi de 9,8%, mas as LTNs tiveram remuneração de 11,1%, as NTN-Fs de 12,5% e as NTN-Bs de 13,6%. Como resultado desse mix, o custo da dívida mobiliária foi de 11,8%, bastante superior ao da Selic.

É na comparação entre a Selic e o custo implícito da dívida líquida, porém, que se observa o diferencial maior. Note-se que em 2010 a taxa de juros implícita da dívida total foi de 14,9%, muito superior ao da dívida mobiliária. Para entender isso, vejamos o seguinte exemplo. Imaginemos que um governo tenha uma dívida bruta de 130 e ativos de 30 e, para facilitar, vamos supor inicialmente que tanto a taxa de juros que ele paga como a que recebe pelos ativos seja de 10%. Portanto, a despesa líquida de juros é de (13-3) = 10 e, como a dívida líquida é de 100, a taxa de juros implícita (10/100) também é de 10%. Vamos supor agora, porém, que a taxa de juros da dívida bruta continue sendo de 10%, mas a taxa que ele recebe pelos ativos seja de 5%. Agora o governo paga 13 de juros, mas recebe apenas 1,5, o que significa que a despesa líquida é de 11,5, implicando uma taxa de juros implícita de 11,5% e não mais de 10%.

Com nosso setor público, está ocorrendo algo parecido. O governo já tinha dois ativos que rendiam pouco – reservas internacionais e FAT – e nos últimos tempos aconteceram três coisas. Primeiro, adicionou-se a eles um terceiro ativo importante – o crédito às instituições financeiras oficiais – que era irrelevante até 2007 e soma hoje mais de 7% do PIB. Segundo, as reservas aumentaram muito. E terceiro, a remuneração das reservas passou a ser irrisória. Em consequência, o descasamento entre a Selic e o custo da dívida líquida tornou-se significativo, como mostra a tabela. Em resumo, a Selic é apenas uma parte da equação do custo da dívida.

Fonte: Valor Econômico, 07/12/2011

Sem Comentários! Seja o primeiro.